这是摆在所有ESG投资者面前,最现实、也最尖锐的问题。

过去十几年,从“社会责任投资”到“可持续发展”,理念早已普及。E、S、G三个维度的报告越写越厚,评级机构层出不穷。但当投资者真正面对交易决策——要不要买、该用什么价格买——这些评分却常常派不上用场。

问题并不在于ESG不重要,而在于大多数ESG体系只完成了风险识别,却止步于价值判断之前。它能告诉你一家公司“有没有问题”,却很难回答“它值不值得投资”。ESG与定价之间,始终缺少一条可以直接落到投资决策上的路径。

这正是济安金信ESG-V评级体系试图回应的核心问题。在环境(E)、社会(S)、督导(G)之外,那个被刻意强调的“V”——价值(Value)——并不是简单的维度叠加,而是一座桥梁:把非财务的责任表现,翻译成资本市场能够理解、也愿意采纳的定价语言。

从“济安定价”开始:一把用了二十年的估值尺

讨论价值,绕不开一个最基本的问题:一家公司的股票,到底值多少钱?

市场上的估值方法并不少,但大多依赖对未来现金流的预测,空间留给假设,也留给分歧。济安金信在ESG-V体系中引入的“济安定价”,选择了一条不同的路径。

这套方法并非诞生于商业研报,而是源自国家高技术研究发展计划(863计划)中“证券行业风险识别、监控与防范技术支持系统”的子课题。自2003年起,其核心方法论在《投资与证券》上持续连载,并逐步走向实践:它既被监管部门用于风险分析,也被大型商业银行作为股票质押业务的重要估值参考。

如果用一句话概括,“济安定价”更像是一台给股票做“全身体检”的仪器。它尽量绕开“讲故事”的空间,回到已经发生、可以核对的数据本身,通过多因子模型,对股票的合理价值区间进行测算,为判断市场定价是否偏离基本面提供一把可回溯的尺子。

“V”到底在评什么?三层绕不开的现实问题

基于“济安定价”,ESG-V中的价值(V)维度,并不追求抽象的“好公司”标签,而是围绕投资者最关心的三件事展开。

第一,每股的真实斤两。

抛开市场情绪和短期波动,每一股股票所对应的资产质量、盈利能力和成长潜力,究竟能支撑多大的价值。

第二,公司整体的经营体质。

投资股票,本质是投资一家企业。盈利是否可持续、现金流是否健康、行业地位是否稳固,这些决定了一家公司能否长期创造价值,而不只是阶段性被追捧。

第三,在市场中的可交易性。

理论价值再高,如果流动性不足、成交稀薄,也难以承载真实资金。因此,市值规模、交易活跃度、市场风险等因素,同样被纳入考量。

这一评估并非静态。系统会持续跟踪上市公司的财务数据、公告信息与监管记录,一旦出现经核实的违规、违约或重大风险事件,都会直接反映在价值评估中。这意味着,E、S、G中的风险,最终都会通过V维度回到“值不值”的判断上。

用市场说话:一条走了十年的曲线

方法是否有效,最终要交给市场检验。

基于“济安定价”,济安金信参与编制了腾讯济安价值100A指数,其选股逻辑并不复杂:在市场中持续筛选被显著低估、同时基本面稳健的上市公司。

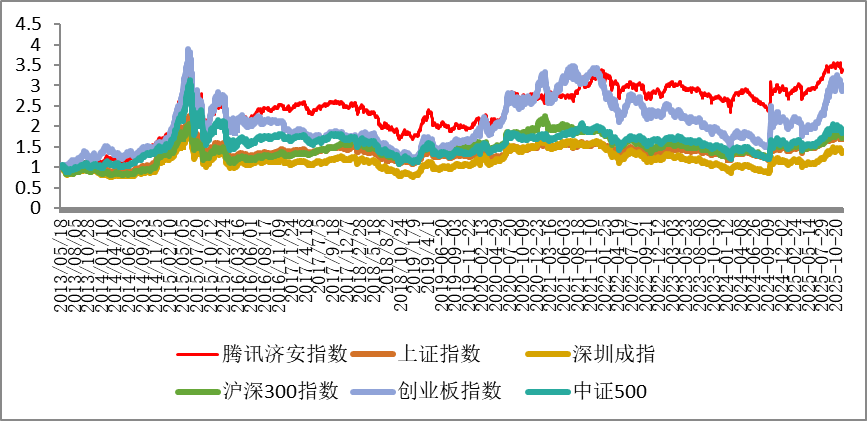

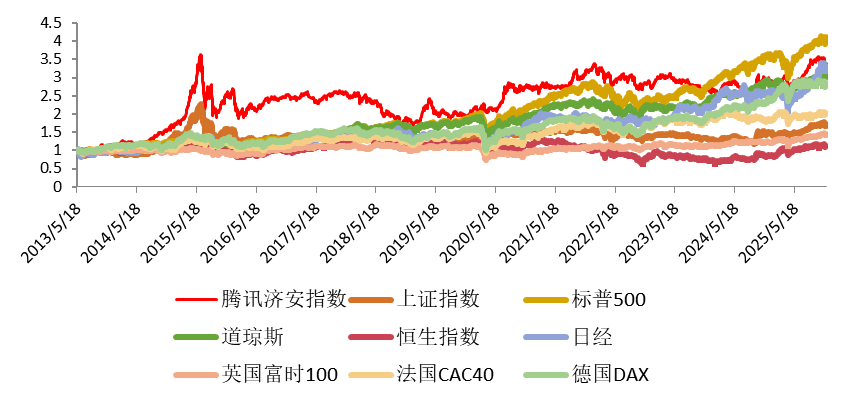

这只指数自2013年发布以来,经历了完整的牛熊周期和多轮风格切换。到2025年底,其长期表现不仅明显跑赢上证指数、沪深300等国内核心指数,在全球范围内与多只主要市场指数相比,也展现出稳定的竞争力。

这十年的曲线,或许比任何概念阐述都更有说服力。它至少证明了一点:基于这套价值识别逻辑构建的投资组合,具备穿越周期、获取长期回报的可能性。

这也为ESG-V体系提供了关键支撑——当ESG表现能够通过价值维度,被识别为“可兑现的长期收益”,责任投资才真正完成了从理念到实践的闭环。

当ESG不再只是“成本”,而成为价值线索

长期以来,不少企业将ESG视为合规成本或声誉支出,一些投资者也担心,关注ESG会牺牲收益。

ESG-V体系,尤其是其中的价值(V)维度,试图打破这种对立。它所强调的并不是“做ESG能加多少分”,而是:真正有效的ESG实践,是否会带来更低的风险、更稳健的经营和更可持续的现金流。

这些变化未必立刻反映在利润表上,但会逐步体现在风险溢价、融资条件和估值中。换句话说,ESG不只是“少出事”,也可能是“更值钱”。

ESG走向投资的最后一公里

回顾整个ESG-V体系,从环境(E)对成本结构的影响,到社会(S)所暴露的经营风险,再到督导(G)所划定的制度底线,最终都指向同一个问题:这些表现,能否真正进入资产定价?

价值(V),正是这条逻辑链的终点。

ESG-V未必给出了一个完美答案,但至少明确了一条路径:如果ESG希望成为投资工具,而不仅是道德表态,就必须进入估值体系本身,用能够被验证、被比较、被市场长期检验的方法,把责任表现转化为投资判断的一部分。

只有这条“最后一公里”被打通,ESG投资才可能从理念走向共识,从边缘走向主流。