一、市场概览

12月30日,A股市场延续结构性分化格局,三大股指收盘涨跌互现。上证指数全天窄幅震荡,微跌0.16点,收盘报3965.12点;深证成指与创业板指表现相对强势,分别上涨0.49%和0.63%。市场交投活跃,沪深两市成交总额为2.14万亿元,较前一交易日略有放量。尽管主要指数多数收涨,但全市场个股跌多涨少,超3400只个股下跌,资金聚焦于少数具备产业政策催化的高景气赛道,结构性特征显著。

从板块表现看,人形机器人概念午后爆发,成为当日最强主线,多只相关个股涨停;数字货币、AI手机、短剧游戏等题材也表现活跃。石油石化、机械设备板块涨幅居前,而商贸零售、公用事业、房地产等板块则全天低迷,调整明显。资金流向显示,市场热点从前期部分热门板块向人形机器人、商业航天、AI应用等政策驱动型赛道集中,北向资金当日小幅净流入0.93亿元,整体态度偏谨慎。

二、首次涨停板的投资机会

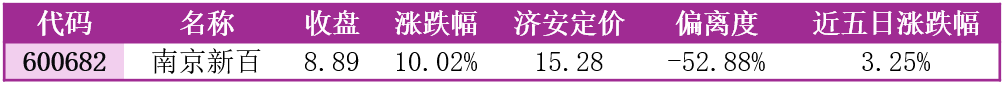

1. 南京新百(600682):大健康产业龙头,低估值叠加业务协同

核心业务覆盖生物医疗、干细胞存储、健康养老及现代商业,是国内大健康产业龙头企业。12月30日该股逆势涨停,收盘价8.89元,涨跌幅10.02%,近五日涨3.25%,低估值属性推动其估值修复。

机会提示:南京新百偏离济安定价-52.88%,低估值优势突出,叠加生物医疗行业需求提升及大健康产业协同效应释放,旗下核心医疗产品国内上市进程推进,养老业务市场空间拓展,估值修复空间明确。

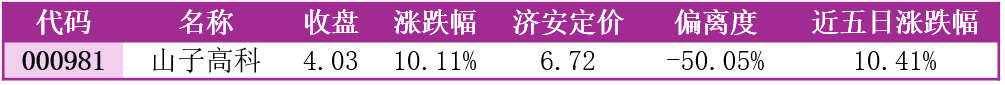

2. 山子高科(000981):新能源与半导体双主线标的,低估值叠加业绩改善

核心布局新能源汽车与半导体双产业链,涵盖高端零部件及先进封装等领域。公司完成欧洲子公司债务重组,财务状况显著改善,业绩改善推动估值重塑。12月30日该股强势涨停,收盘价4.03元,涨跌幅10.11%,近五日涨10.41%。

机会提示:山子高科偏离济安定价-50.05%,低估值叠加新能源汽车与半导体行业高景气度,债务重组完成优化财务结构,管理层补强提升运营效率,业绩改善趋势明确,估值修复动力充足。

3. 英特集团(000411):医药供应链龙头,低估值受益SPD概念升温

核心聚焦医药流通与供应链服务,是国内SPD领域重点企业,拥有完善的医药分销与器械配送渠道网络。受益于SPD概念政策红利,行业景气度回升推动股价上行。12月30日该股涨停,收盘价13.23元,涨跌幅9.98%,近五日涨4.26%。

机会提示:英特集团偏离济安定价-27.12%,低估值契合医药供应链行业发展趋势,SPD概念政策红利释放,完善的渠道网络支撑业务扩张,具备业绩与估值双修复潜力。

三、连续涨停板的风险提示

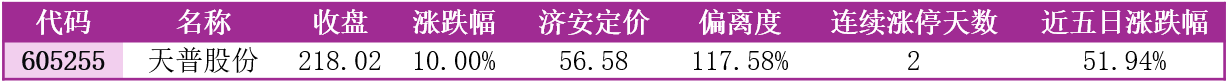

1. 天普股份(605255):题材概念股,两连板后估值泡沫极度凸显

主营汽车零部件业务,基本面平淡,2025年前三季度盈利规模较小。近期股价上涨缺乏明确业绩及政策支撑,主要依赖资金短期炒作,与基本面严重脱节。12月30日续涨涨停,收盘价218.02元,已连板2天,近五日涨51.94%,估值偏离度极高。

风险提示:天普股份偏离济安定价117.58%,估值泡沫极度严重,股价纯依赖资金短期炒作,无核心业绩及产业逻辑支撑,两连板后获利盘兑现压力巨大,回调风险极高,需坚决规避。

2. 正和生态(605069):生态环保题材股,两连板后业绩支撑薄弱

主营生态修复、环境治理等生态环保业务,2025年三季报显示公司处于亏损状态,核心业务盈利稳定性不足。近期股价连续涨停依赖题材短期炒作,基本面支撑薄弱。12月30日涨停,收盘价14.85元,已连板2天,近五日涨46.02%,估值泡沫特征明显。

风险提示:正和生态偏离济安定价66.13%,估值严重高估,公司处于亏损状态且盈利改善乏力,股价依赖题材炒作脱离基本面,两连板后题材退潮风险加剧,随时可能回调,应坚决远离。

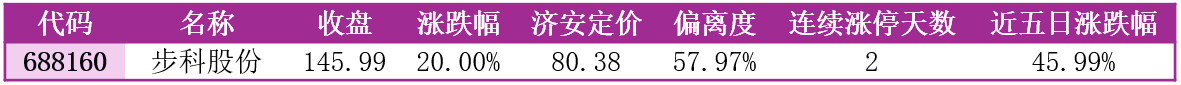

3. 步科股份(688160):机器人概念题材股,两连板后估值溢价过高

主营工业自动化及机器人核心部件研发业务,2025年前三季度机器人业务增长带动业绩提升,但整体盈利规模有限。近期股价连续涨停受板块炒作情绪推动,涨幅远超基本面改善幅度。12月30日涨停,收盘价145.99元,已连板2天,近五日涨45.99%,估值风险高企。

风险提示:步科股份偏离济安定价57.97%,估值溢价过高,股价受板块炒作情绪推动明显,短期涨幅已充分透支业绩增长预期,题材联动效应减弱后股价将回归合理区间,需谨慎。

四、市场总结与投资建议

12月30日,A股市场延续分化格局,三大股指涨跌互现,上证指数微跌0.16点收于3965.12点,深证成指与创业板指分别上涨0.49%和0.63%,两市成交额达2.14万亿元,但全市场超3400只个股下跌,资金高度集中于人形机器人、AI手机等少数政策驱动型赛道,市场结构性特征显著。

从个股机会与风险来看,低估值标的与高溢价连板股的分化极为显著:南京新百、山子高科、英特集团等首次涨停股,凭借突出的低估值属性,叠加大健康、新能源、医药供应链等明确的产业逻辑或业绩改善支撑,估值修复空间清晰;而天普股份、正和生态、步科股份等连板股,股价完全依赖题材炒作脱离基本面,估值泡沫化严重,回调风险持续累积。

操作上应紧扣估值与产业双主线把握结构性机会:一方面重点布局半导体、汽车零部件、大健康等产业逻辑明确的赛道,优先选择偏离济安定价幅度较大的低估值标的;另一方面坚决规避无业绩支撑的高溢价连板股,尤其警惕连续多日涨停的题材股,防范获利盘兑现引发的回调风险,结合量能变化动态控制仓位,在结构性行情中实现风险可控下的收益提升。

关于济安定价:

济安定价由中国人民大学金融信息中心主任杨健教授创立,核心技术源于国家高技术研究发展计划863项目——“证券行业风险识别、监控与防范技术支持系统”。济安定价既是监管机构的稽查工具,又是大型商业银行股票质押业务的估值基准,早在2003年见诸于《投资与证券》。

济安定价的五大基础定价模型包括内在价值、绝对价值、相对价值、博弈价值与反身性价值等五类定价模型。济安动态定价系统主要是依据、运用股票最新的财务数据和交易信息,基于动态的上市公司数据库和行情数据,济安定价理论试图综合应用基本分析、技术分析、投资组合,建立一系列动态均衡定价模型。依据市场有效性特征,利用“M2M”(Model to Model,模型转换模型)迁移技术,进行复杂的动态定价运算。结合证券市场整体运行和上市公司基本面特征的变化状况,在系统后台的高速数据处理服务器上利用模糊聚类、分形计算、遗传算法等确定出每一只股票的理论均衡价值。